Veel ouders willen hun kinderen financieel ondersteunen, bijvoorbeeld bij het kopen van een huis of het starten van een eigen bedrijf. Een veelvoorkomende manier om dit te doen is door een lening aan het kind te verstrekken. Het is belangrijk om hierbij rekening te houden met de fiscale aspecten, met name als het gaat om het in rekening brengen van rente.

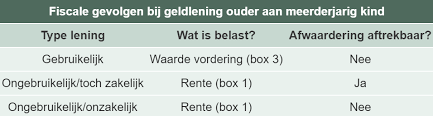

Als ouders besluiten om rente in rekening te brengen voor de lening die zij aan hun kind verstrekken, kan dit fiscale voordelen opleveren. De rente die het kind betaalt aan de ouders kan namelijk worden afgetrokken als hypotheekrente in box 1 van de belastingaangifte. Dit kan leiden tot een belastingbesparing voor zowel de ouders als het kind.

Het is echter belangrijk dat de lening en de rente zakelijk worden vastgelegd en dat er daadwerkelijk rente wordt betaald en ontvangen volgens de gemaakte afspraken. De Belastingdienst kan namelijk controleren of de lening en rentebetalingen voldoen aan de zakelijke voorwaarden. Als dit niet het geval is, kan dit leiden tot fiscale consequenties.

Daarnaast is het verstandig om goed na te denken over het bedrag en de looptijd van de lening, evenals over eventuele zekerheden die gesteld worden. Het is raadzaam om hierover duidelijke afspraken te maken om misverstanden of conflicten in de toekomst te voorkomen.

Kortom, een lening van ouders aan kind met daarbij verschuldigde rente kan fiscaal aantrekkelijk zijn, maar vereist wel zorgvuldige planning en documentatie. Raadpleeg altijd een financieel adviseur of belastingexpert voor advies op maat over uw specifieke situatie.

Het is niet verplicht voor ouders om rente in rekening te brengen bij het verstrekken van een lening aan hun kind. Echter, als ouders ervoor kiezen om rente te vragen, kan dit fiscale voordelen opleveren voor zowel de ouders als het kind. De rente die het kind betaalt aan de ouders kan namelijk worden afgetrokken als hypotheekrente in box 1 van de belastingaangifte. Het is belangrijk om duidelijke afspraken te maken en de lening en rentebetalingen zakelijk vast te leggen om eventuele fiscale consequenties te voorkomen.

De rente die het kind betaalt aan de ouders voor een lening wordt fiscaal behandeld als hypotheekrente in box 1 van de belastingaangifte. Dit betekent dat het kind de betaalde rente kan aftrekken van het inkomen in box 1, wat kan leiden tot een belastingvoordeel. Het is echter essentieel dat de lening en de rentebetalingen voldoen aan zakelijke voorwaarden en correct worden vastgelegd om te voorkomen dat de Belastingdienst dit als een schenking beschouwt. Het is daarom verstandig om duidelijke afspraken te maken en eventueel professioneel advies in te winnen om fiscale complicaties te voorkomen.

Ja, er zijn fiscale voordelen verbonden aan het in rekening brengen van rente bij een lening van ouders aan kind. Wanneer ouders besluiten om rente te vragen voor de lening die zij aan hun kind verstrekken, kan deze rente worden afgetrokken als hypotheekrente in box 1 van de belastingaangifte. Dit kan leiden tot een belastingbesparing voor zowel de ouders als het kind. Het is echter essentieel dat de lening en rentebetalingen zakelijk worden vastgelegd en daadwerkelijk worden nagekomen volgens de gemaakte afspraken om te voldoen aan de fiscale voorwaarden van de Belastingdienst.

Volgens de Belastingdienst moeten leningen en rentebetalingen tussen ouders en kinderen voldoen aan zakelijke voorwaarden om als zodanig erkend te worden. Dit betekent dat de lening en de rente in overeenstemming moeten zijn met wat gebruikelijk is bij een vergelijkbare lening tussen onafhankelijke partijen. De voorwaarden moeten dus marktconform zijn, zoals een redelijke rente, duidelijke afspraken over terugbetalingsregelingen en eventuele zekerheden die gesteld worden. Het is van belang dat alles goed gedocumenteerd wordt en dat de transacties op zakelijke basis plaatsvinden om eventuele fiscale complicaties te voorkomen.

Om een lening van ouders aan kind met rente correct fiscaal te verantwoorden, is het essentieel om de juiste documentatie bij te houden. Allereerst is het belangrijk om een schriftelijke overeenkomst op te stellen waarin de leningsvoorwaarden duidelijk worden vastgelegd, zoals het leenbedrag, de rentevoet, de looptijd en eventuele zekerheden. Daarnaast dienen alle betalingen van rente en aflossingen zorgvuldig te worden gedocumenteerd, bijvoorbeeld door middel van bankafschriften of betaalbewijzen. Het is ook verstandig om alle communicatie omtrent de lening te bewaren, inclusief eventuele wijzigingen in de afspraken. Door deze documentatie goed te organiseren en up-to-date te houden, kan de lening van ouders aan kind met rente correct worden verantwoord bij de Belastingdienst.

Ja, er kunnen belastingconsequenties zijn als de lening en rentebetalingen niet voldoen aan zakelijke voorwaarden. De Belastingdienst kan de lening en rentebetalingen controleren om te beoordelen of deze als zakelijk worden beschouwd. Als de Belastingdienst van mening is dat de lening en rente niet op zakelijke wijze zijn vastgelegd of uitgevoerd, kan dit leiden tot fiscale gevolgen. Het is daarom essentieel om ervoor te zorgen dat alle afspraken rondom de lening en rentebetalingen goed gedocumenteerd zijn en dat deze aan zakelijke normen voldoen om mogelijke belastingproblemen te voorkomen. Het is verstandig om hierover advies in te winnen bij een financieel adviseur of belastingexpert om eventuele risico’s te minimaliseren.

Het is absoluut verstandig om advies in te winnen bij een financieel adviseur of belastingexpert wanneer u overweegt een lening op te zetten tussen ouder en kind. Deze experts kunnen u helpen bij het opstellen van de juiste documentatie, het bepalen van een passende rente en het voldoen aan de fiscale vereisten. Door professioneel advies in te winnen, kunt u ervoor zorgen dat de lening op een correcte en fiscaal voordelige manier wordt gestructureerd, waardoor eventuele problemen met de Belastingdienst kunnen worden voorkomen. Het inschakelen van deskundig advies kan u helpen om uw financiële doelen op een veilige en effectieve manier te bereiken.